Los fondos buitres: Una agresión más contra Cuba (V y final)

Por José Luis Méndez Méndez (*) / Colaboración Especial para Resumen Latinoamericano.

Tiene el caso argentino un gran problema con sentencias firmes y probablemente asuma más dificultades en el futuro con juicios abiertos y sin resolución, es complicado. Actualmente, cuatro beneficiarios de sentencias buscan, de alguna manera, cobrar. El explicado caso del edificio de la embajada argentina en Washington, del que es vecina la propiedad que se busca embargar

Entre demandas abiertas y cerradas, la Argentina posee una gran cantidad de juicios en el exterior, que podría generar embargos de bienes o pagos forzados por medidas cautelares. Entre los bonistas que no aceptaron las ofertas que hizo la Argentina en 2005, 2010, y tras el fallo de un juez que llevó al gobierno neoliberal de Mauricio Macri a desembolsar 9300 millones de dólares en el 2016, algunos continuaron negociando con el país para cobrar los títulos vencidos desde 2001.

La solicitud fue realizada ante la jueza actual a cargo de la Corte del Distrito Sur de Nueva York, allí está radicados la mayoría de los reclamos contra la Argentina. El pedido de ejecución de sentencia fue presentado ante el Departamento de Justicia de Estados Unidos por parte de los fondos Attestor Master Value, Trinity Investments y el mencionado Baindridge Capital. La solicitud de embargo llega en momentos en que el Gobierno define la negociación con el FMI.

El cerco imperial sobre la Argentina no se detiene con las sanciones de los fondos buitre, dirigidas a la asfixia y la inflación galopante, que ubica el cambio oficial actual cercano a los 200 pesos por dólar.

Esta aproximación y paralelismo entre el accionar voraz de los llamados fondos buitrea, contra Argentina y el lance frente a Cuba, aun no terminado suscita la atención sobre este caso desarrollado en enero de 2023 y pendiente de la conclusión de la jueza a cargo.

En la década de los 2000, un fondo buitre tumbó a un país entero en los mercados internacionales, impidiéndoles el acceso a ellos durante 12 años. Fue el caso de Argentina contra Elliott Management Corporation. El grupo de inversores ganó el juicio al país latinoamericano después del default de 2002 y llegó a embargarle la fragata Libertad, como un intento de recuperar parte de la deuda.

Su fundador, el estadounidense Paul Singer, rechazó la propuesta para reestructurar la deuda y consiguió que el Estado argentino le pagara US$1.300 millones por bonos que compró a US$40 millones durante la crisis económica, de los años finiseculares del siglo XX.

Mientras, Cuba se enfrenta ahora a un escenario parecido después de que el fondo CRF1 Ltd haya demandado al país y a su banco central en los tribunales de Londres. El fondo de capital de riesgo, constituido en 2009 en Islas Caimán, le reclama el pago de una deuda de más de US$78 millones por dos préstamos y sus intereses que fueron otorgados originalmente al país insular por bancos europeos en la década de los 80. Es decir, hace más de tres décadas.

Originalmente, este crédito comercial fue concedido en marcos alemanes (una moneda que ya no existe) a un gobierno que todavía lideraba Fidel Castro Ruz.

Las autoridades cubanas argumentan, entre otras cosas, que el tribunal británico «no tenía jurisdicción» para juzgar los reclamos de CRF, que lanzó el reclamo hace casi tres años, después de que La Habana rechazara la quita de la deuda hecha por el fondo y algunos otros tenedores de bonos en 2018.

La quita es una porción de una deuda a la que renuncia el acreedor a fin de asegurarse el cobro del resto. Pero el gobierno cubano no aceptó. El Banco Central de Cuba (BNC) dijo en un comunicado que no reconoce a CRF como acreedor. «CRF no es acreedor del BNC ni de Cuba y nunca lo ha sido», dijo el superintendente de la institución.

Si Cuba pierde, dicen los expertos, podría costarle a la nación insular miles de millones en pagos atrasados con otras entidades y, en el peor de los casos, conducir a la incautación de activos propiedad del gobierno, como barcos petroleros y transferencias electrónicas entrantes.

El caso está siendo seguido muy de cerca por otros acreedores que en total están intentando recuperar de La Habana préstamos por valor de US$7.000 millones. «Todavía estamos abiertos a hablar con la otra parte, incluso en esta etapa tan avanzada del caso«, le dijo a Reuters el presidente de CRF, David Charters.

Según el Banco Mundial, el producto interno bruto de Cuba en 2020 fue de US$107.000 millones, un poco más que el presupuesto de la ciudad de Nueva York, según cálculos de la cadena CNBC.

Los inversores, denominados como «fondos buitre» por el Banco Central de Cuba, normalmente compran carteras de deuda en dificultades o que han entrado en impago y luego demandan al deudor en tribunales internacionales para que les paguen en su totalidad.

«En general son fondos de private equity, de capital riesgo, que lo que hacen es comprar deuda que está perjudicada y por eso pagan menos. Cuando el tema sale bien, son operaciones súper rentables».

Según los seguidores del proceso: «Habrán pagado por ella algo relativamente bajo. Compran la deuda a precio de remate. El banco que dio el préstamo en primera instancia recupera una parte sin meterse en un proceso de arbitraje internacional y por su parte el fondo buitre, que se queda con los derechos de cobro y demanda al país, probablemente doble o triplique sus costos iniciales».

Las autoridades cubanas sustentan que CRF no adquirió la deuda cubana de manera legal y que la operación no consta en los registros de la institución. El importe de lo que supuestamente pagó CFR por esa cartera de deuda no ha sido revelado. El estimado es: «Que cuando la operación está muy perjudicada y hay mucha improbabilidad de cobro se paga menos que cuando las deudas son fáciles de cobrar».

El término de fondo buitre es una manera muy despectiva de llamarlos. En realidad el término adecuado para designarlos sería el de fondos de private equity. Un fondo de este tipo bien gestionado es enormemente rentable porque pagas muy poco por una deuda por la que, si la recuperas, se cobra mucho en muy poco tiempo.

Es conocido que Cuba quedó financieramente dañada después de la pandemia de coronavirus, situación a la que se suma los efectos acumulativos de seis décadas de brutal y generalizado bloqueo, las secuelas de reiterados fenómenos naturales que debilitaron sus escuálidas reservas, más la aplicación de 243 medidas económicas punitivas de la pasada administración republicana de Donald Trump, dirigidas a la máxima presión, estrategia que han seguido los demócratas en el poder, para erosionar y hacer colapsar a la Isla. Es sugerente pensar que estas exigencias de pagos de deudas se inserta en el paquete de medidas para asfixiar a la economía cubana.

Esta no es la primera vez que Cuba se ve involucrada en una situación relacionada con la deuda. En 2015, La Habana llegó a un acuerdo con los miembros del Club de París de países acreedores por el que se cancelaron aproximadamente las tres cuartas partes de su deuda. Pero al no haber tratado con sus acreedores comerciales en el llamado Club de Londres, el país permanece excluido de los mercados internacionales de capital. La trama continua y tiene matices políticos encubiertos, que se mostraran cuando el esperado veredicto imparcial se haga público.

(*) Escritor y profesor universitario. Es el autor, entre otros, del libro “Bajo las alas del Cóndor”, “La Operación Cóndor contra Cuba” y “Demócratas en la Casa Blanca y el terrorismo contra Cuba”. Es colaborador de Cubadebate y Resumen Latinoamericano.

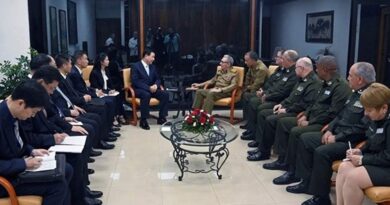

Imagen de portada: Razones de Cuba.